পুঁজিবাদী অর্থ ব্যবস্থায় আর্থিক সংকট একটি অত্যন্ত পরিচিত সমস্যা। নিয়মিত বিরতিতে এর আবির্ভাব হয় অর্থনীতিবিদ এবং নীতি নির্ধারকদের জন্য নিত্যনতুন চ্যালেঞ্জ নিয়ে। কখনো এই চ্যালেঞ্জগুলো সাফল্যের সাথে মোকাবেলা করা সম্ভব হয়, সম্ভব হয় বড় রকমের বিপর্যয় এড়ানো। আর কখনো সমস্যা এতটাই জটিল আকার ধারণ করে যে সঠিক সময়ে সঠিকভাবে একে মোকাবেলা করা আর হয়ে ওঠে না। ফলাফল হয় অত্যন্ত খারাপ, দেশ জুড়ে ছড়িয়ে পড়ে ভয়াবহ বেকারত্ব। মূল্যস্ফীতির যন্ত্রণায় মানুষ অতিষ্ঠ হয়ে ওঠে, চরম সামাজিক-রাজনৈতিক অস্থিরতা সমাজের প্রতিটি কোনে ছড়িয়ে পড়ে আর থেমে যাওয়ার উপক্রম হয় অর্থনীতির চাকার। সংকট আরো ঘনীভূত হয় যখন এই আর্থিক সংকট শুধুমাত্র একটি দেশের গণ্ডীতে আবদ্ধ না থেকে ছড়িয়ে পড়ে দুনিয়াজোড়া, যাতে ক্ষতিগ্রস্ত হয় সারা দুনিয়ার মানুষ!

ঠিক এরকম একটি আর্থিক সংকট হচ্ছে ২০০৮ এর সাবপ্রাইম মর্টগেজ সংকট। মার্কিন মুলুকের আর্থিক কেন্দ্র ওয়াল স্ট্রিট থেকে শুরু হওয়া এই সংকট খুব দ্রুতই আটলান্টিক পাড়ি দিয়ে পৌঁছে গিয়েছিল ইউরোপের বাঘা বাঘা আর ঐতিহ্যবাহী সব আর্থিক কেন্দ্রগুলোতে। নড়বড়ে করে দিয়েছিল প্রাচীন সব ইনভেস্টমেন্ট আর মার্চেন্ট ব্যাংকের সুপ্রাচীন ভিত, আর চোখে আঙুল দিয়ে দেখিয়ে দিয়েছিল শুধুমাত্র বল্গাহীন লোভ আর নিয়ন্ত্রণহীন আর্থিক সিস্টেম কত বড় বিপর্যয় ডেকে আনতে পারে আমাদের তথাকথিত সভ্য দুনিয়াতে।

বলা হয়ে থাকে, মার্কিন মুলুক গত শতাব্দীর ৩০ এর দশকে ‘দ্য গ্রেট ডিপ্রেশন’ নামের যে ভয়াবহ আর্থিক সংকট দেখেছে, ভয়াবহতার দিক থেকে ২০০৮ এর বিশ্বব্যাপী এই সংকটের অবস্থান ঠিক তার পরেই!

প্রিয় পাঠক, সম্পূর্ণ মানবসৃষ্ট এই আর্থিক সংকটের দুনিয়ায় আপনাকে স্বাগতম। দুই পর্বের লেখার আজকের এই প্রথম পর্বে আমরা দেখবো কিভাবে শুরু হয়েছিল এই সংকটের আর কারা ছিল এর পেছনে। কিভাবে এটা সারা দুনিয়ায় ছড়িয়ে পড়েছিল, কী ছিল এর চূড়ান্ত ফলাফল এবং কীভাবে এই সংকট বদলে দিয়েছিল সারা দুনিয়ার আর্থিক কাঠামো- এগুলো নিয়ে সাজানো হবে লেখার দ্বিতীয় পর্ব।

সবার আগে আমাদের জানতে হবে, আর্থিক সংকট ব্যাপারটা আসলে কী? খুব সাধারণভাবে বলতে গেলে,আর্থিক সংকট হচ্ছে এমন একটি অবস্থা, যার ফলে আর্থিক প্রতিষ্ঠান বা আর্থিক সম্পদ খুব দ্রুত তার মূল্য হারায়। এই লেখাটিতে আর্থিক সংকট নিয়ে আরেকটু বিস্তারিত লেখা আছে। আগ্রহী পাঠক একবার চোখ বুলিয়ে নিতে পারেন।

মূল লেখায় যাবার আগে দুটি অত্যন্ত গুরুত্বপূর্ণ ধারণা সম্পর্কে আমাদের জেনে নিতে হবে। ধারণা দুটি হচ্ছে অ্যাসেট সিকিউরিটাইজেশন (Asset Securitization) এবং মর্টগেজ ব্যাকড সিকিউরিটিস (Mortgage Backed Securities)।

অ্যাসেট সিকিউরিটাইজেশন হচ্ছে একটি অ-তরল সম্পদকে তরল সম্পদে রুপান্তর করার জন্য বিশেষায়িত আর্থিক ব্যবস্থা। অ-তরল সম্পদ কী? যা সহজে নগদ অর্থে রুপান্তর করা যায় না; যেমন- জমি, ঘর-বাড়ি ইত্যাদি। আপনি ইচ্ছা করলেই এখনই আপনার জমি বিক্রি করে নগদ টাকা নিয়ে নিতে পারবেন না। সেজন্য আপনার বেশ লম্বা সময় প্রয়োজন হবে ক্রেতা খুঁজে বের করতে এবং ভাগ্যগুণে যদি ক্রেতা পেয়েও যান, বেশ কিছু সরকারি-বেসরকারি নিয়মকানুন মেনে তবেই আপনাকে হাতবদলটা সম্পন্ন করতে হবে।

বিক্রি করার সময় আবার আপনার চিন্তা থাকবে, আপনি আসলে আপনার জমির সঠিক বাজারমূল্য পেলেন কি না। অতএব দেখা যাচ্ছে, এখানে আপনি ইচ্ছা করলেই ন্যূনতম সময়ের মধ্যে সঠিক বাজারমূল্যে আপনার অ-তরল সম্পদের নগদায়ন করতে পারছেন না। তাহলে তরল সম্পদটা কী? যেটা খুব সহজেই নগদ অর্থে রুপান্তর করা যায়; যেমন- স্টক এক্সচেঞ্জে নিয়মিত হাতবদল হওয়া শেয়ার, মার্কিন ডলারের মতো সহজে বিনিময়যোগ্য বৈদেশিক মুদ্রা ইত্যাদি। আপনি ইচ্ছা করলেই বাজারমূল্যে আপনার হাতে থাকা শেয়ার স্টক এক্সচেঞ্জে বিক্রি করে দিতে পারেন অথবা মানি এক্সচেঞ্জ থেকে আপনার হাতে থাকা ডলার টাকায় রূপান্তর করে নিতে পারেন।

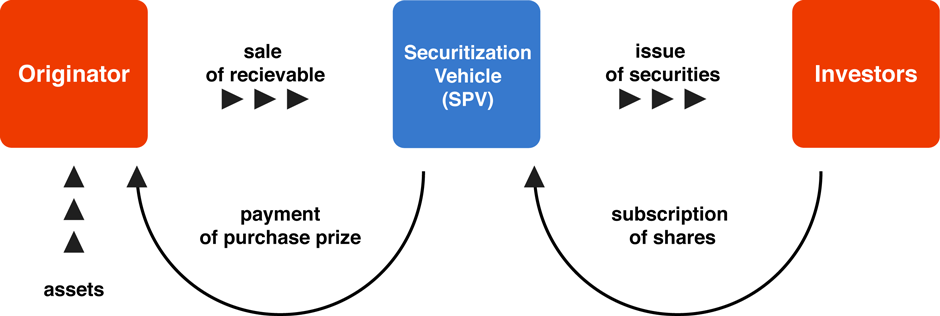

তাহলে প্রশ্ন হচ্ছে, সিকিউরিটাইজেশনের মাধ্যমে কীভাবে এই অ-তরল সম্পদকে তরল সম্পদে রুপান্তর করা সম্ভব? এজন্য আপনার অ-তরল সম্পদকে সহজে বিনিময়যোগ্য আর্থিক উপকরণে (Financial Instrument) রুপান্তর করতে হবে। আসুন, আমরা একটি উদাহরণের মাধ্যমে পুরো ব্যাপারটা আরেকটু ভালোভাবে বুঝি।

ধরুন, আপনি ব্যাংক থেকে ১ কোটি টাকা ঋণ নিয়ে একটি বাড়ি কিনেছেন। ২০ বছর ধরে সুদ-আসল মিলিয়ে ১ কোটি ৫০ লাখ টাকা ব্যাংককে আপনার পরিশোধ করতে হবে এবং এই ঋণের টাকাটা আপনি পরিশোধ করবেন যে বাড়িটা আপনি কিনেছেন সেটার ভাড়ার টাকা থেকে। অর্থাৎ এই ১ কোটি টাকার ঋণ ব্যাংকের জন্য একটি অ্যাসেট বা সম্পদ, যা ২০ বছরে খাটিয়ে ব্যাংক ৫০ লাখ টাকা লাভ করবে। লক্ষ্য করুন, সুদে আসলে টাকাটা ফেরত পেতে ব্যাংকের ২০ বছর সময় লাগবে। এখন ব্যাংক দেখলো, এই ১ কোটি ৫০ লাখ টাকা ২০ বছরে ফেরত না নিয়ে যদি সে কোনোভাবে এক বছরের মধ্যেই ১ কোটি ১০ লাখ টাকা ফেরত নিয়ে নিতে পারে (১ কোটি টাকা তার প্রারম্ভিক বিনিয়োগ এবং ১০ লাখ টাকা লাভ), তাহলে লাভের অংশটা রেখে ১ কোটি টাকা এখনি আবার ঋণ হিসেবে বিনিয়োগ করা সম্ভব। ফলে ২০ বছরে ব্যাংক মোট ২ কোটি টাকা (২০ বছর × ১০ লাখ) লাভ করতে পারে, যেখানে আগের হিসেবে ব্যাংকের মাত্র ৫০ লাখ টাকা লাভ থাকতো!

কীভাবে এটা করা সম্ভব? অ্যাসেট সিকিউরিটাইজেশনের মাধ্যমে। ব্যাংক এই ঋণকে অনেকগুলো শেয়ারে ভাগ করে বিনিয়োগকারীদের কাছে বিক্রি করবে। ধরা যাক, শেয়ারের সংখ্যা সব মিলিয়ে ১০১টি, প্রতিটির মূল্য ১ লাখ টাকা করে। যারা শেয়ারগুলো কিনবে তারা প্রতিটি শেয়ারের বিনিময়ে ১ লাখ টাকা করে মোট ১ কোটি ১০ লাখ টাকা ব্যাংককে পরিশোধ করবে। অর্থাৎ ব্যাংক শেয়ার বিক্রির মাধ্যমে বাড়ি কেনার জন্য যে ১ কোটি টাকা লোন দিয়েছিল, সেটা ১০ লাখ টাকা লাভ সহ তৎক্ষণাৎ বাজার থেকে তুলে নিল। অন্যদিকে আপনি ঋণগ্রহীতা হিসেবে যে ঋণের কিস্তি প্রতিনিয়ত পরিশোধ করে যাচ্ছেন, সেটা কিন্তু এখন আর ব্যাংক পাবে না, পাবে শেয়ার কেনার মাধ্যমে ঋণের মালিক বনে যাওয়া বিনিয়োগকারীরা। তার ২০ বছর ধরে পরিশোধিত আপনার ঋণের কিস্তি থেকে সুদ এবং আসল পেতে থাকবে। সব মিলিয়ে তারা কত পাবে? ১ কোটি ৫০ লাখ টাকা, যেটা আপনি আপনার ঋণের বিপরীতে ব্যাংককে পরিশোধ করবেন বলে দায়বদ্ধ হয়েছিলেন।

প্রিয় পাঠক, লক্ষ্য করুন, ঋণের বিপরীতে শেয়ার ইস্যু করার মাধ্যমে ব্যাংক কিন্তু তার অ-তরল সম্পদকে তরল সম্পদে রুপান্তর করে ফেললো। বিনিয়োগকারীদের লাভ? তারা ১ কোটি ৫০ লাখ টাকার সম্পদ ১ কোটি ১০ লাখ টাকায় কিনেছে, যেটা থেকে পরবর্তী ২০ বছরে ৪০ লাখ টাকা লভ্যাংশ আসবে। আর ব্যাংকের লাভ হচ্ছে তার ২০ বছর ধরে অপেক্ষা করার দরকার নেই। বরং ১ বছরের মধ্যেই ১০ লাখ টাকা লাভ নিয়ে নতুন আরেকটি ক্ষেত্রে বিনিয়োগ করতে পারছে এবং ৫০ লাখ টাকার স্থলে ২ কোটি টাকা লাভ করছে!

সংক্ষেপে এটাই অ্যাসেট সিকিউরিটাইজেশন।

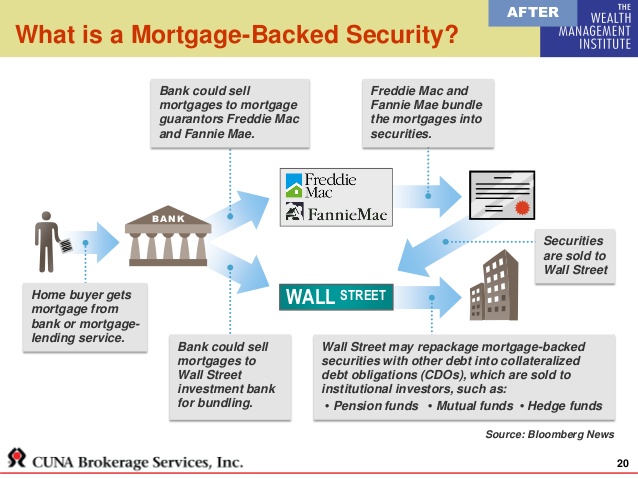

উপরে যে উদাহরণটির মাধ্যমে অ্যাসেট সিকিউরিটাইজেশনের পুরো ব্যাপার খুব সংক্ষেপে দেখানো হলো, সেখানে যে শেয়ারগুলো (সিকিউরিটি) বিক্রি করা হয়েছে সেগুলো কিন্তু আসলে মর্টগেজ ব্যাকড সিকিউরিটিস। যেহেতু ঋণ দেবার সময় ব্যাংক বাড়িটিকে বন্ধক রেখে সেটার বিপরীতে ঋণ দিয়েছিল, সেহেতু যখন ব্যাংক এই ঋণের বিপরীতে শেয়ার ইস্যু করার মাধ্যমে ঋণটি বিনিয়োগকারীদের কাছে বিক্রি করে দেবে, তখন ঐ বাড়িটিই বন্ধকী (মর্টগেজড) সম্পদ (এ্যাসেট) হিসেবে গণ্য হবে। মনে রাখতে হবে, অ্যাসেট সিকিউরিটাইজেশন নানা ধরনের হতে পারে- মর্টগেজ ব্যাকড সিকিউরিটি এর একটা বিশেষ ধরণ মাত্র। খুব সহজ ভাষায় বলতে গেলে, যখন বন্ধকী স্থাবর সম্পত্তির বিপরীতে সিকিউরিটি ইস্যু করা হয়, তখন সেই সিকিউরিটিকে বলা হয় মর্টগেজ ব্যাকড সিকিউরিটি।

মর্টগেজ বা বন্ধকী সম্পদ আবার দুই ধরনের হতে পারে– প্রাইম (Prime) এবং সাবপ্রাইম (Subprime) মর্টগেজ। প্রাইম মর্টগেজ হচ্ছে সেই ধরনের সম্পদ যেগুলো নিয়মিত বন্ধকী দেনা পরিশোধ করে যাচ্ছে। উপরে দেয়া উদাহরণের সূত্র টেনে বলা যায়, যদি ঋণগ্রহীতা ঋণের টাকা যথাসময়ে পরিশোধ করে দিতে পারে, তাহলে সেটা ব্যাংকের জন্য ভালো মানের (প্রাইম) বন্ধকী (মর্টগেজ) সম্পদ। আর যদি দেখা যায় কোনো কারণে ঋণ ঠিক সময়ের মধ্যে পরিশোধিত হচ্ছে না, তাহলে সেটা ব্যাংকের জন্য নিম্নমানের (সাবপ্রাইম) বন্ধকী (মর্টগেজ) সম্পদ।

প্রিয় পাঠক, সাবপ্রাইম মর্টগেজ সম্পর্কে বোঝার জন্য প্রয়োজনীয় ধারণাগুলো আমরা ইতিমধ্যে পেয়ে গেছি। এবার মূল আলোচনায় আসা যাক।

সংকটের পটভূমি

মূলত ৮০ এবং ৯০ এর দশকে মর্টগেজ ব্যাকড সিকিউরিটি ব্যাপক জনপ্রিয়তা পায়। অ্যাসেট সিকিউরিটাইজেশনের মাধ্যমে খুব দ্রুত বিশাল অংকের মুনাফা করার সম্ভাবনা থাকায় রিয়েল এস্টেট সেক্টরে এ বিশেষায়িত আর্থিক প্রোডাক্টের বহুল প্রচলন শুরু হয়। বিনিয়োগকারীরাও হুমড়ি খেয়ে রিয়েল এস্টেট ব্যাকড সিকিউরিটি কিনতে থাকে, কারণ ঐতিহাসিকভাবে সারা দুনিয়াতেই এটা ধরে নেয়া হয় যে, স্থাবর সম্পত্তির দাম সবসময় বাড়তেই থাকে।

যেহেতু স্থাবর সম্পত্তির মূল্যমান বাড়বে, সেহেতু সেই সম্পত্তির বিপরীতে ইস্যু করা সিকিউরিটি ডিফল্ট করার (অভিহিত মূল্যমান পরিশোধে ব্যর্থ হওয়া) সম্ভাবনা খুব কম। উপরের উদাহরণ ধরে বলা যায়, ঋণের টাকায় যে বাড়িটা কেনা হয়েছে, ঐতিহাসিকভাবেই এটা ধরে নেয়া হয় যে, তার বাজারমূল্য ক্রমাগত বাড়তেই থাকবে। যেহেতু এই বাড়ি থেকে পাওয়া ভাড়ার টাকায় সিকিউরিটি হোল্ডারদের (বিনিয়োগকারীদের) প্রাপ্য পরিশোধ করা হবে, সেহেতু যতক্ষণ পর্যন্ত এটার বাজারমূল্য বাড়ছে/ভালো টাকায় ভাড়া দেয়া যাচ্ছে, ততক্ষণ পর্যন্ত বিনিয়োগকারীরা নিরাপদ।

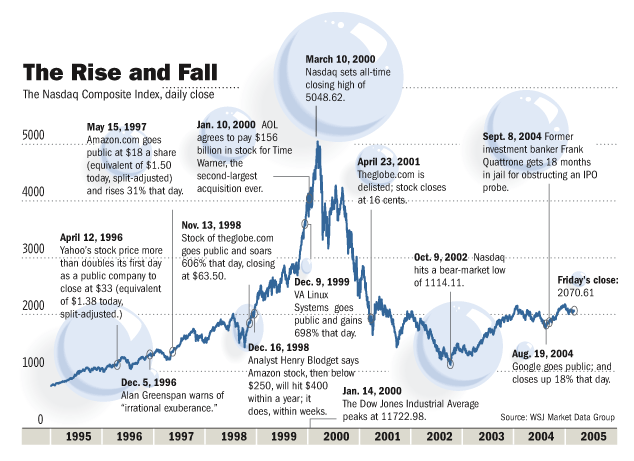

রিয়েল এস্টেটে বিনিয়োগ সম্পর্কে সবার মাঝে এই ধরনের একটি নিরাপত্তাবোধ কাজ করায় মার্কিন মুলুকে মর্টগেজ ব্যাকড সিকিউরিটির জনপ্রিয়তা যখন তুঙ্গে, ঠিক তখনই আরেকটি ঘটনা এই জনপ্রিয়তার আগুনে ঘি ঢালে। এই ঘটনাটিও একটি আর্থিক সংকট, যা ডটকম বাবল (.com Bubble) নামে পরিচিত। মূলত ৯০ দশকের শেষ দিকে মার্কিন তথ্যপ্রযুক্তি কোম্পানিগুলোর শেয়ারের অস্বাভাবিক মূল্যবৃদ্ধি এবং পরবর্তি শেয়ার মার্কেট ধস ডটকম বাবল নামে পরিচিত। ইন্টারনেট তখন সদ্য কৈশোরে আর সবাই মাত্রই বুঝতে শুরু করেছে যে ভবিষ্যৎ পৃথিবী হবে তথ্যপ্রযুক্তি নির্ভর। তাই সেসময় মানুষ ভালোভাবে না জেনে-বুঝে অস্বাভাবিকভাবে তথ্যপ্রযুক্তি কোম্পানিগুলোতে বিনিয়োগ করা শুরু করেছিল, যার ফলাফল ছিল পুঁজিবাজারে প্রথমে একটানা মূল্যবৃদ্ধি এবং পরে হঠাৎ দরপতন।

এই ডটকম বাবল যখন মার্কিন অর্থনীতিকে মোটামুটি বিধ্বস্ত করে দিয়েছিল, ঠিক তখনই ঘটে ২০০১ এর টুইন টাওয়ার হামলা। এই হামলার পরে মার্কিনীরা অর্থনৈতিক দিক দিয়ে আরো টালমাটাল হয়ে যায়। ডটকম বাবলের পর থেকেই মার্কিন অর্থনীতি পুনরুদ্ধারের জন্য সেদেশের কেন্দ্রীয় ব্যাংক ফেডারেল রিজার্ভ সিস্টেম সুদের হার ক্রমাগত কমিয়ে চলছিল। টুইন টাওয়ারে হামলার পরে তারা আর উপায়ন্তর না পেয়ে সুদের হার নামিয়ে আনে মাত্র ১% এ! নীতিনির্ধারকদের আশা ছিল সুদের এই অস্বাভাবিক কম হারের ফলে যে সস্তা ঋণ পাওয়া যাবে সেটা কাজে লাগিয়ে ব্যবসায়ীরা নব উদ্যমে ব্যবসা করে নির্জীব মার্কিন অর্থনীতির চাকা আবার সচল করবে।

কিন্তু সমস্যা হয়ে গেল অন্যখানে। নামমাত্র সুদে বিপুল পরিমাণ সস্তা ঋণ নিয়ে লোকজন রিয়েল এস্টেট অ্যাসেট (স্থাবর সম্পত্তি) কিনতে লাগল। যে ঘর-বাড়ি/স্থাবর সম্পদ ঋণ নিয়ে কেনা হলো, সেটাই বন্ধক (মর্টগেজ) রাখা হলো ঋণের বিনিময়ে। ব্যাংকগুলো সেই মর্টগেজড রিয়েল এস্টেটগুলোকে সিকিউরিটাইজ করে বিনিয়োগকারীদের কাছে বিক্রি করতে লাগলো। এবং বিনিয়োগকারীরাও লাভের আশায় হুমড়ি খেয়ে সেই সিকিউরিটি কিনে চললো। এর ফলে সমস্যা হলো দুটো-

১) বাজারে রিয়েল এস্টেট অ্যাসেটের চাহিদার থেকে জোগান বেড়ে গেল অনেক। এমন অবস্থা হলো যে সেই সম্পত্তি ভাড়া নেবার জন্য পর্যাপ্ত লোক পাওয়া গেল না। আবার অনেক যায়গায় দেখা গেল যোগান অনেক বেশি হওয়ার কারণে সম্পদের বাজার মূল্য কমে গেছে অস্বাভাবিকভাবে। স্বাভাবিকভাবেই সেই সম্পদ থেকে যা আয় হচ্ছিল (যেমন ভাড়া বাবদ আয়) সেটাও কমে গেল অনেক। ফলে যারা ঐ সম্পত্তির আয় থেকে ঋণের টাকা পরিশোধ করবে বলে ভেবেছিল তারা তা পরিশোধ করতে ব্যর্থ হতে শুরু করলো।

২) সিকিউরিটাইজেশনের একটি বড় দুর্বলতা হচ্ছে এখানে ভালো-মন্দ সব ধরনের অ্যাসেটের বিপরীতে ইস্যু করা সিকিউরিটিগুলো মিলিয়ে একসাথে বিক্রি করা যায়। বিনিয়োগকারী শুধু দেখবে কোন সিকিউরিটির ক্রেডিট রেটিং কেমন। যদি মন্দ বা সাবপ্রাইম অ্যাসেটের (যেমন- এমন কিছু গৃহ ঋণ যেখানে ঋণ গ্রহীতার আদৌ সামর্থ নেই সেই ঋণ পরিশোধ করার) বিপরীতে ইস্যু করা সিকিউরিটিগুলোকে ভালো সিকিউরিটির সাথে মিলিয়ে বিক্রি করা যায়, তাহলে সহজেই বিনিয়োগকারীদের আকৃষ্ট করা যায়। এই ধরনের পাঁচমিশালি বা Pooled প্রোডাক্টের আবার একটি গালভরা নাম আছে- Collateralized Debt Obligation বা সংক্ষেপে CDO (সিডিও)।

প্রশ্ন হচ্ছে, বিনিয়োগকারীরা কেন কিনবে এই ধরনের জগাখিচুড়ি প্রোডাক্ট? প্রথম কারণ হচ্ছে, ক্রেডিট রেটিং এজেন্সি, যাদের দায়িত্ব ছিল স্বচ্ছতার সাথে নিয়মতান্ত্রিকভাবে বিশ্লেষণ করে ভালোকে ভালো এবং মন্দকে মন্দ রেটিং দেয়া, তারা তাদের কাজে পুরোপুরি ব্যর্থ হয়েছিল। অধিকাংশ সময়েই দেখা যেত যে এই এজেন্সিগুলো ফি’র লোভে অনেক খারাপ বা সাবপ্রাইম মর্টগেজ ব্যাকড সিকিউরিটিকেও মোটামুটি ভালো বা বেশ ভালো রেটিং দিয়ে দিত। ফলে বিনিয়োগকারীদের বোঝার আর কোনো উপায় থাকত না যে তারা আসলে এমন একটি সিকিউরিটি কিনছে যেখান থেকে লাভ তো দূরের কথা, মূলধনই উঠে আসবে না। আর দ্বিতীয় কারণ হচ্ছে, যুগ যুগ ধরে সাধারণ বিনিয়োগকারীরা বাজার গুজবে বিশ্বাস করে। তারা যখন দেখেছে সবাই ঝাঁক বেধে মর্টগেজ ব্যাকড সিকিউরিটিস কিনছে, তখন এই সিকিউরিটি আরো জনপ্রিয় হয়ে গেল।

তবে সবচেয়ে গুরুত্বপূর্ণ কথা হচ্ছে এই মর্টগেজ ব্যাকড সিকিউরিটিস, বিশেষত সিডিও-কে অস্বাভাবিকভাবে জনপ্রিয় করার পেছনে সেসময়ের রাঘব বোয়াল ইনভেস্টমেন্ট এবং মার্চেন্ট ব্যাংগুলোর লোভই মূলত দায়ী ছিল। সিকিউরিটাইজেশনের মাধ্যমে অল্প সময়ে বিপুল পরিমাণ অর্থ হাতিয়ে নেয়ার জন্যেই তারা সাবপ্রাইম মর্টগেজড ঋণ দেয়া শুরু করে এবং ঋণ দেবার সাথে সাথেই সেই মর্টগেজগুলোকে সিকিউরিটাইজ করে সিডিও আকারে বিক্রি করে দেয়। লক্ষ্য করুন, ব্যাংকগুলো কিন্তু সিকিউরিটি বিক্রি করেই সব দায়িত্ব-কর্তব্য হাত-পা ঝেড়ে ফেলে দিচ্ছে। কারণ, মর্টগেজড ঋণগুলোকে সিকিউরিটি হিসেবে বিক্রি করে ফেলার সাথে সাথে ঋণের মালিকানা চলে যাচ্ছে বিনিয়োগকারীদের, যে বা যারা সেই সিকিউরিটি কিনেছে তাদের কাছে। অতএব, এখন যদি কোনো কারণে ঋণগ্রহীতা ঋণ পরিশোধে ব্যর্থ হয়, সেক্ষেত্রে সম্পূর্ণ দায়ভার নিতে হবে সিকিউরিটি হোল্ডারকে।

সংকটের শুরু

উপরে সাবপ্রাইম মর্টগেজ ব্যাকড সিকিউরিটাইজেশনের যে দুর্বলতাগুলো বলা হয়েছে, সেগুলো ২০০৭ এর শেষ থেকেই দৃশ্যমান হওয়া শুরু হয়েছিল। প্রথমেই ঋণ পরিশোধে ব্যর্থ হয়েছিল আর্থিকভাবে দুর্দশাগ্রস্ত ঋণগ্রহীতারা, যাদের আদৌ বাড়ি কেনার সামর্থ্য ছিল না, কিন্তু তারপরেও সিকিউরিটাইজেশনের মাধ্যমে অল্প সময়ে বিপুল মুনাফার লোভে অনেকটা জোর করে তাদের ঋণ দিয়েছিল ব্যাংকগুলো। এরপর দেখা গেল রিয়েল এস্টেট অ্যাসেটের বাজারমূল্যে অস্বাভাবিক পতন, কারণ চাহিদার তুলনায় জোগান অনেক অনেক বেশি। এহেন অবস্থায় যাদের ঋণ পরিশোধের সামর্থ্য ছিল, তারাও পরিশোধ করা বন্ধ করে দিল, কারণ তারা দেখলো যে ঋণের যে টাকা তাদের শোধ করতে হচ্ছে তার তুলনায় ঋণের বিপরীতে থাকা সম্পদের বাজার মূল্য বহুগুণে কম। ফলাফল হলো এককথায় ভয়াবহ। শুধু মার্কিন মুলুকেই না, সারা দুনিয়ার প্রাতিষ্ঠানিক এবং অপ্রাতিষ্ঠানিক বিনিয়োগকারীরা, যারা মর্টগেজ ব্যাকড সিকিউরিটি কিনেছিল তারা রাতারাতি আবিষ্কার করল যে তাদের হাতে থাকা সিকিউরিটিগুলোর আর কোনো বাজারমূল্যই নেই। কারণ যাদের পরিশোধ করা টাকায় (ঋণগ্রহীতা-রিয়েল এস্টেট অ্যাসেটের মালিক) এই সিকিউরিটির রিটার্ন আসার কথা, তারা আর টাকা দিচ্ছে না!

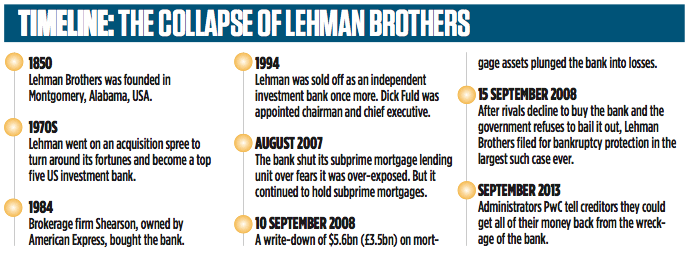

এরকম অবস্থায়ও আর্থিক দুনিয়ার রাঘব বোয়ালরা পরিস্থিতি সম্পূর্ণ এড়িয়ে গিয়ে সবকিছু স্বাভাবিক দাবি করছিল। কিন্তু পরিস্থিতি ক্রমাগতই নিয়ন্ত্রেণের বাইরে চলে যাচ্ছিল এবং ২০০৮ এর মার্চ মাসে সব আশংকা সত্যি করে সেসময়ের চতুর্থ এবং পঞ্চম বৃহত্তম আমেরিকান ইনভেস্টমেন্ট ব্যাংক, যথাক্রমে লেম্যান ব্রাদার্স এবং বিয়ার স্টার্নস নিজেদের দেউলিয়া ঘোষণা করার আবেদন করে বসল।

রাতারাতি সারা দুনিয়ার মাথায় আকাশ ভেঙে পড়লো। যদিও বিয়ার স্টার্নসকে অন্য একটি ইনভেস্টমেন্ট ব্যাংক জেপি মর্গান চেস কিনে নেয়াতে তারা কোনোমতে দেউলিয়া হওয়া ঠেকাতে পেরেছিল, লেম্যান ব্রাদার্সকে কেউ কিনে নিতে রাজি হয়নি। ফলে লেম্যান ব্রাদার্স, সুপ্রাচীন এবং ঐতিহ্যবাহী মার্কিন ইনভেস্টমেন্ট ব্যাঙ্ক হিসেবে সারা দুনিয়াতে যার বিশাল নামডাক ছিল, সেই বিখ্যাত প্রতিষ্ঠান মাত্র কয়েক দিনের ব্যাবধানে দেউলিয়া হয়ে গেল।

এটা ছিল ২০০৮ এর সাবপ্রাইম মর্টগেজ সংকটের সবেমাত্র শুরু। যুক্তরাস্ট্রের আর্থিক কেন্দ্র ওয়াল স্ট্রিট থেকে এভাবে শুরু হয়ে এই সংকট দ্রুততম সময়ের মধ্যে ছড়িয়ে পড়েছিল সারা দুনিয়ায় সবগুলো আর্থিক কেন্দ্রে। এই ছড়িয়ে পড়া এবং তার পরবর্তী সব ঘটনাপ্রবাহ; যেমন কিভাবে মোকাবেলা করা হয়েছিল এই সংকট, কী শাস্তি হয়েছিল দোষীদের ইত্যাদি নিয়ে থাকছে আমাদের পরের আর্টিকেল। সাথে থাকুন, চোখ রাখুন রোর বাংলায়।

ফিচার ইমেজ: report.az

.jpg?w=600)